Porto Rico utilizza entrate cover-over per finanziare le attività di marketing e promozionali per le industrie rum. Gli importi esatti e la portata di queste attività non sono chiari in quanto non è disponibile una pubblicazione separata del bilancio. Tuttavia, una lettera dal Resident Commissioner di Porto Rico Pierluisi (e altri tre membri del Congresso) afferma: “Porto Rico utilizza attualmente una piccola frazione delle entrate derivanti dalle accise federali di circa il 6%, per promuovere rum portoricano in generale.” Il restante 94% rimarrebbe disponibile per le spese generali di Porto Rico, ma una parte consistente finisce in sussidio a un’importante multinazionale che con i suoi stabilimenti ha portato posti di lavoro nell’isola: Bacardi Ltd. I fondi destinati a Bacardi non risultano nei sussidi al rum portoricano generico.

Siamo in presenza di una situazione molto particolare, in cui il governo portoricano destina una piccola parte dei fondi a sostegno dei rum locali e una parte maggiore (e difficilmente quantificabile, in quanto la legislazione interna è complessa e nebulosa) alla più grande multinazionale del rum esistente al mondo.

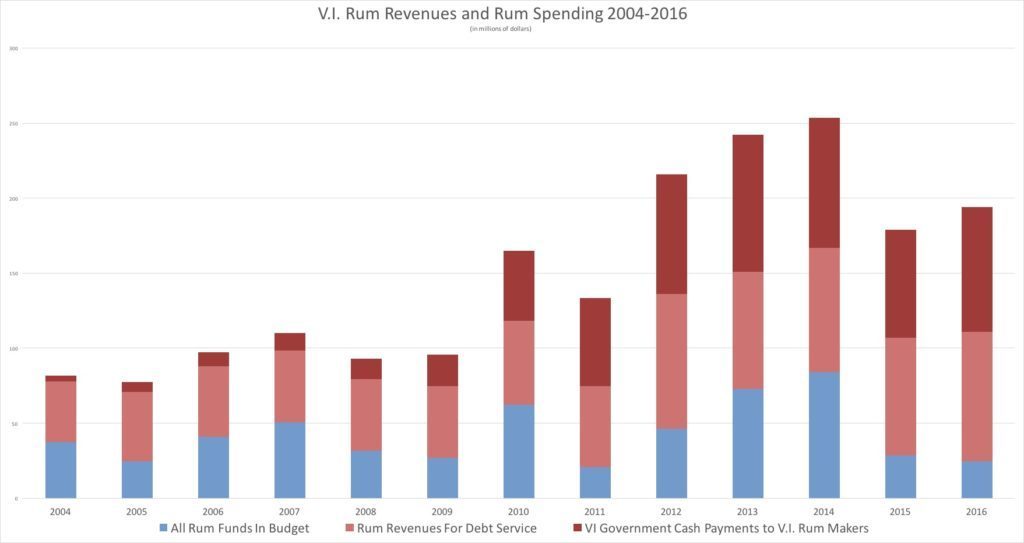

Nelle isole vergini la situazione risulta più chiara: le USVI utilizzano diversi strumenti oltre al sussidio diretto per sovvenzionare la produzione di rum nelle USVI. L’Autorità per la Finanza Pubblica delle Isole Vergini (VIPFA) finanzia la spesa di infrastrutture pubbliche utilizzate quasi esclusivamente dall’industria rum. La dimensione del sussidio per l’industria del rum sponsorizzato dallo stato non è quindi trasparente o facilmente misurabile: le spese per le infrastrutture pubbliche che aiutano indirettamente l’industria rum e non sono in genere considerate un sussidio industriale, mentre le spese utilizzate per le infrastrutture di produzione del rum sono più dirette, anche se è ancora problematico misurare esattamente la sovvenzione. Quantificare il contributo significa stabilire quali costi, comprese le imposte e tasse, l’industria avrebbe dovuto sostenere senza l’assistenza pubblica, costi difficili da stabilire con esattezza, ma stimabili nell’ordine di grandezza di decine di milioni di dollari l’anno.

Oltre alla spesa per infrastrutture, recentemente, il VIPFA ha emesso una serie di obbligazioni speciali garantite dalla tassa rum per finanziare i produttori a condizioni più vantaggiose di quelle di mercato. Questi obbligazioni sono spesso indicate come “obbligazioni fiscali del rum.” Nel luglio 2008 l’assemblea legislativa delle USVI ha votato 10 a 5 a favore di un accordo contrattuale di 30 anni con Diageo, il creatore del Captain Morgan (popolare marca di rum) per iniziare le operazioni nelle USVI e per rimanerci almeno 30 anni.

Da tale accordo, il VIPFA si è mosso per portare avanti l’emissione delle cosiddette “obbligazioni fiscali del rum” che sono prodotte dai proventi del cover-over. Ci sono state due emissioni obbligazionarie dal VIPFA sostenute dalle entrate fiscali sul rum nel 2009.

Il 9 luglio 2009, la VIPFA ha offerto 250 milioni di dollari di obbligazioni fiscali di rum per “fare un prestito dal governo in modo tale da concedere a Diageo USVI di finanziare l’acquisto, la progettazione, la costruzione, lo sviluppo e l’allestimento di un magazzino per la produzione e maturazione di rum, e gli eventuali miglioramenti ed integrazioni, per essere collocato in St. Croix”.

In data 8 ottobre 2009, il VIPFA ha segnalato l’intenzione di emettere 105 milioni dollari di obbligazioni sul rum per un secondo produttore di rum, Cruzan. In cambio, Cruzan sarebbe d’accordo a rimanere nelle USVI per 30 anni. Il rapporto indica che i 30 milioni di dollari del prestito obbligazionario potrebbero finanziare un nuovo impianto di trattamento delle acque reflue e altri $ 75 milioni sarebbero versati per espandere la distilleria Cruzan. Il 27 ottobre 2009, l’assemblea legislativa delle USVI ha approvato l’emissione di obbligazioni sul rum per Cruzan.

Nel 2011 le USVI hanno fornito un supporto diretto pari a 18,7 milioni dollari per il rum Cruzan. Questo rappresenta circa il 19% della somma ricevuta in entrate da cover-over delle accise sul rum importato dalle USVI, a cui bisogna aggiungere la somma data a Diageo e ad altri produttori.

Claudio Pierini