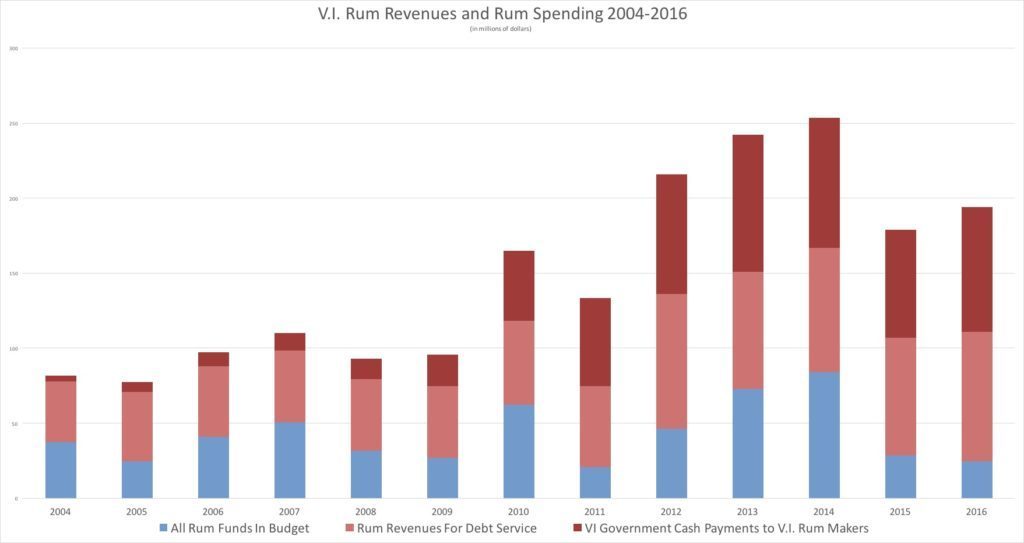

Le disposizioni del cover-over

per il rum si estendono fin dal 1917 per le PR e dal 1954 per l’USVI. Le

entrate dovute al cover-over non sono mai state designate per scopi specifici

da parte del Congresso, una cosa particolare se si considera la loro entità:

esse sono state pari nel 2011 a

459 milioni di dollari per Porto Rico e 99,5 milioni dollari per le USVI.

Il Congresso ha avviato i principi alla base del programma di cover-over del rum per Porto Rico ai sensi della legge Jones del 1917, anche se, ironia della sorte, la stessa legislazione vietava la produzione e la vendita di alcolici. L’atto stipulato, “a condizione che in futuro tutte le imposte riscosse in base alle leggi sulle entrate interne degli Stati Uniti in materia di articoli prodotti a Porto Rico [sic] e trasportati verso gli Stati Uniti, o consumati nell’isola devono essere rimesse nel tesoro di Porto Rico”.

Il Revised Organic Act del 1954

(PL 83-517) ha esteso il programma di cover-over per il rum alle USVI: “Saranno trasferiti e pagati al governo

delle Isole Vergini degli importi così determinati, cioè una somma pari

all’importo totale delle entrate riscosse da parte del governo delle Isole

Vergini nel corso dell’anno fiscale, come certificato dal Controllore del

Governo delle Isole Vergini. Il denaro così trasferito e pagato costituisce un

fondo separato nel tesoro delle Isole Vergini e può essere speso come il

legislatore stabilirà”.

La prossima clausola nel

linguaggio legislativo prevede che il Presidente degli Stati Uniti o il suo

rappresentante designato debbano approvare tali spese prima che le entrate da

cover-over siano corrisposte ai due governi. Nel rapporto del Senato che accompagna il Revised

Organic Act del 1954, il Congresso ha espresso il desiderio che l’USVI utilizzasse

le entrate da cover-over per allentare la dipendenza delle USVI sugli

stanziamenti periodici da parte del governo degli Stati Uniti. Secondo il

rapporto, nel quadro di un sistema di cover-over, “il popolo delle Isole Vergini avrebbe di gran lunga maggiore

grado di controllo sulle loro finanze che con il sistema attuale”.

Il rapporto continua,

raccomandando che “il popolo delle

Isole Vergini concentri il suo sforzo per stimolare e incrementare il business

in ogni modo possibile.”

Ancora una volta, il Congresso

non delinea usi specifici per le entrate da cover-over, e proprio questa

mancanza avrà un impatto tremendo sull’utilizzo di questi fondi, “tradendo” lo

spirito iniziale della norma. Quello stesso anno, due produttori di rum hanno

iniziato la produzione nelle USVI, Cruzan VIRALE Ltd. e Brugal.

Come osservato in precedenza, il Caribbean

Basin Economic Recovery Act del

1983 (PL 98-67), prevede che tutte le entrate da accise federali sul rum

importati negli Stati Uniti da qualsiasi fonte, incluso qualsiasi altro paese

straniero, dovranno essere rimesse alle tesorerie di PR e USVI. La formula per

dividere il ricavo tra le USVI e PR è complicata, ma si basa all’incirca sulla

quota di mercato relativa di rum che ognuno dei due Stati produce. Nella relazione

che accompagna l’atto, il Congresso ha chiarito che “il disegno di legge non impone restrizioni sugli usi a cui il Governo

delle Isole Vergini o il Governo di Porto Rico potranno imputare i ricavi che

ricevono da questa disposizione”.

Il Deficit Reduction Act del 1984

(PL 98-369) ha posto un tetto al rimborso delle accise sul rum e altri

distillati. La legge del 1984 ha aumentato il tasso d’imposta federale sugli

alcolici da 10,50$ al gallone a 12,50$; la successiva legislazione ha aumentato

il tasso a 13.50$ al gallone. Nell’Omnibus Budget Reconciliation Act del 1993

(OBRA93, PL 103-66) è stato aumentato temporaneamente il tetto di 11,30$ al gallone,

efficace per le spedizioni di rum e distillati portati negli Stati Uniti fino

al 30 settembre 1998.

Con la scadenza del temporaneo

aumento di OBRA93 del tetto dello sconto, il limite è tornato al suo livello precedente

di 10,50$. La lista del

Work and Work Incentives Improvement Act del 1999 (P.L. 106-170) and il Job

Creation and Worker Assistance Act del 2002 (P.L. 107-147), tuttavia, ha disposto

un aumento del tetto a 13,25$ al gallone fino al 31 Dicembre 2003.

In concomitanza con l’estensione di una serie di altre disposizioni fiscali, il Working Families Tax Relief Act del 2004 (PL 108-311) estese l’importo 13,25$ fino al 2005. Il Tax Relief e il Health Care Act del 2006 (PL 109-432) hanno esteso l’importo 13,25$ fino al 2007. Il 3 ottobre 2008, il Tax Extenders e l’Alternative Minimum Tax Relief Act del 2008 (P.L. 110-343) hanno esteso il covered-over fino agli anni d’imposta 2008 e 2009. Nel 111° Congresso, avvenuto il 9 dicembre 2009, la Camera ha approvato il Tax Extenders Bill del 2009 (HR 4213), che comprendeva un’estensione del covered-over a livello di 13,25$ per l’anno fiscale 2010 e 2011, ed è poi stato ulteriormente prorogato nella trattativa per evitare il cosiddetto “fiscal cliff”.

Claudio Pierini